為替メリットもあり、このところ決算期になるたびに「過去最高」の文字が躍る自動車メーカー。けっこうなことだが、その決算の数値を見ていて疑問に思うことも多々ある。

例えば、日産の有価証券報告書には「自動車事業の営業利益率」という項目があり、その数値、なんと2.6%。販売金融事業の営業利益率19.3%に比べ、なんという低さなのかと驚いてしまう。

もしかして、自動車メーカーの儲けはクルマ以外がほとんどなのか? とさえ想像してしまうが、実はこれにはカラクリがあり、日産が北米市場で盛んに行っているリース販売の損失を自動車事業分に組み入れているからだとか。クルマはいくら売っても儲けは「雀の涙」ほど、というわけでもない。

また、世界における日本市場の販売台数比率は少ないのに、地域別の売上高や利益になると日本がダントツに多いメーカーもあって、これも不思議。

本企画では、そんな自動車メーカーのおカネに関する謎と事実を探究する。

日本ではほとんど売れていないのに、利益の半分以上は日本が出している?

※本稿は2018年3月のものです

文:桃田健史、ベストカー編集部/写真:ベストカー編集部

初出:『ベストカー』2018年4月26日号

■クルマを売るほか道はなし!? 自動車メーカーの儲け方

(TEXT/桃田健史)

自動車メーカーはどうやって儲けているのか? まずはその基本を国際派モータージャーナリストの桃田健史氏にレクチャーしてもらおう。

* * *

●新車売り切りが事業の本質

目指せ1000万台。自動車メーカーはこれまで、世界市場での販売台数競争を続けてきた。なぜならば、自動車産業の利益構造の主体が新車の販売利益だからだ。

厳密にいうと、自動車メーカーから自動車ディーラーへの販売だ。ユーザーと直接売買契約を結ぶディーラーに新車を卸した時点でメーカーの儲けとなる。

では、ディーラーの利益はどの程度あるのか。つまり、メーカーからディーラーへの卸売り価格についてだが、これは自動車業界のタブーでありメディアで詳細が公開されることは極めて稀だ。

自動車メーカーの売り上げと収益のほとんどは新車を作って売って得ている

そうしたなかで本稿で紹介できるのは、ディーラーの利益はメーカー希望小売価格の何%という設定ではなく、卸売り価格に対するマークアップ(上乗せ)という解釈が一般的だという点だ。

新車売り切り型のビジネスモデルは今後、当分の間は続くだろう。なぜならば、自動車メーカーの株価には、新車販売台数と売上高が最も大きく影響するからだ。

では、自動車メーカーにとって、1台当たりの原価率はどうなっているのか。これも業界タブーのひとつだが、自動車メーカーが発表する決算報告書などを基に一般論として申し上げると……。

いわゆる原価積み上げ式で原価は当然決まるが、それと実質的な原価は違うように思える。そのため、自動車メーカーの利益率、つまり売り上げに対する経常利益は、IT系企業は20~30%であるのに対して、5%前後と低くなるのではないだろうか。

●トヨタ銀行はトヨタグループ向けが主体

では、投資という面で、自動車メーカーはどのようにして利益を得ているのか?

新聞や経済誌などに「トヨタ銀行」という表現が載る場合がある。これは、トヨタが三井住友銀行のように一般企業や個人に貸付を行っているという意味で使われているのではない。基本的には、トヨタ自動車がトヨタグループ企業に対して貸し付けることが主体である。

別の視点での投資では、自動車メーカーにとって最も大きい製造施設に対する設備投資がある。名前は投資だが、実質的には経費であって、投資益を得るものではない。

こうしたなか、最近はAI(人工知能)のアルゴリズム開発を行うような最先端IT企業への投資が目立つ。3年ほど前から、GMやフォードがシリコンバレーで、またジャーマン3(ダイムラー、BMW、VWグループ)はイスラエルや旧東欧諸国などでのIT系企業の青田買いが目立つようになった。

またトヨタがシリコンバレーと米東海岸、さらに東京にもTRI(トヨタ・リサーチ・インスティテュート)をオープンさせて、その事業の一部としてCVC(コーポレイト・ベンチャー・キャピタル)の事業が進む。

こうしたIT系企業への投資は人材発掘への投資という意味合いが強い。自動車メーカー各社で技術や人材を取り込むことは当然だが、欧米自動車メーカーでは「小さく買って育てて大きく売り抜く」という投資家的な感覚も持ち合わせているように思える。

●製造業からサービス業へ

以上のように、自動車メーカーの利益構造を見てみると、いまだに旧態依然とした製造業の色合いが濃い。ところが、「自動運転」「コネクテッド」そして「EV」という3つの技術領域と「シェアリングエコノミー」が融合することで、新たなる自動車サービス事業の領域が今後、急激に拡大しそうだ。

これを一般的にMaaS(モビリティ・アズ・ア・サービス)と呼ぶ。例えば、日産とDeNAが3月から横浜で実証試験を行っているイージーライド。また、VWグループがジュネーブショーで2022年までにMaaS事業に総額4兆円規模の投資を行うと発表した。

欧米のコンサルティング大手各社の予測によると、いまから17年後の2035年には、自動車メーカーの利益の約4割がMaaSなどの新規事業から得ることになるという。

自動車産業はいま、製造業からサービス業への転換を迫られている。

■数字で見る日本の自動車メーカー実力と特徴

(TEXT/ベストカー編集部)

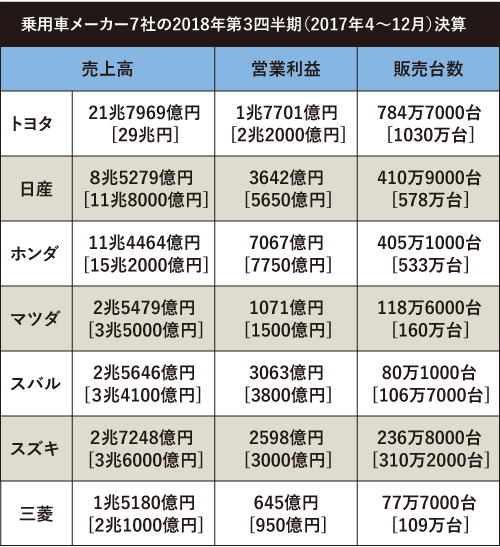

ここからは、今年2月に出揃った国産乗用車メーカー7社(ダイハツはトヨタの子会社となり上場廃止)の第3四半期(2017年4月~12月)決算のデータをメインに、今の自動車メーカーの動きを数字で追ってみる。

各社が得意としている地域や、日本市場に対する力の入り方などがわかるはず。数字は雄弁だ。

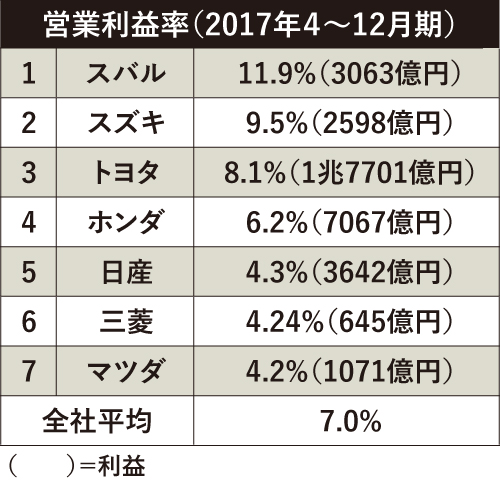

●営業利益率

2017年度 第3四半期で最も利益率が高かったのはスバルで、唯一10%超えを果たしている。2番手はスズキで9.5%。

●研究開発費

これも第3四半期の数字。ダントツ1位のトヨタは2017年度通年では9200億円に達する見通し

となっている。自動車業界大変革の時代だけに、金に糸目は付けられない。

※研究開発費についてはこちらの記事もどうぞ!

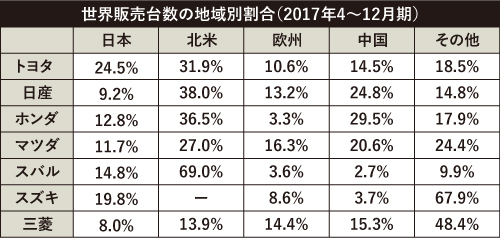

●地域別販売台数の割合

第3四半期のデータ。国内の比率が最も高いのはトヨタ(とダイハツ)だが、それでも24.5%で、海外頼みは明らか。スバルの北米比率が69%に達しているほか、この表では「その他」に入っているが、スズキはインド市場の比率が51.8%となっている。また、三菱も「その他」が多く、新興国市場に力を入れていることがわかる。

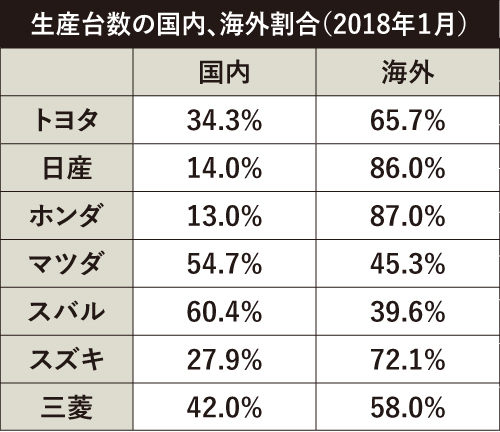

●国内、海外の生産比率

2018年1月の単月データより。国内生産の比率が最も高いのはスバルで6割超え。販売は北米頼みだが、生産は日本がメインだ。逆に、少ないのは日産とホンダで2割以下となっている。

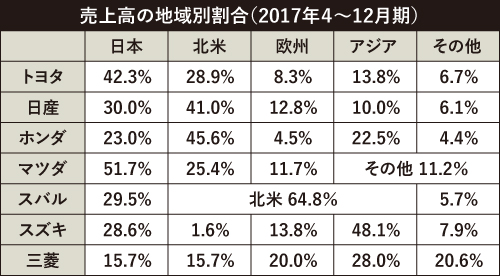

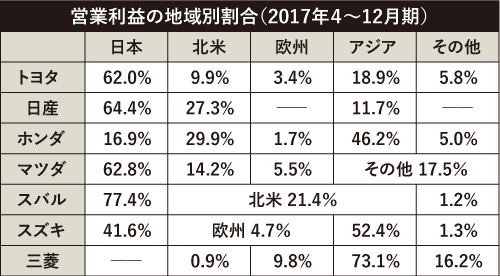

●売上高、営業利益の地域別割合

第3四半期のデータ。販売は海外がメインでも、利益は日本で得ているメーカーがほとんどだが、その理由は次ページで紹介している。

スバルは日本、北米、その他の3つで分けており、欧州などは未発表。三菱は利益の7割以上がアジア市場。ホンダもアジアが多いのは二輪事業が入っているからだ。

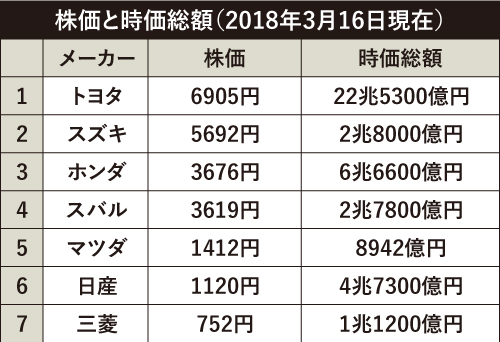

●株価と時価総額

3月16日現在のデータ。トヨタがナンバーワンなのは当然だろうが、2位のスズキも株価では大健闘。トヨタ以外では唯一5000円台を維持している。

発行ずみ株式総数×株価で算出される時価総額では、トヨタが22兆円超えで他社を圧倒。なにしろトヨタは日本の全企業で2位になるNTTドコモの10兆7600億円に2倍以上の差をつけているのだ。

気になるのは日産の株価の低さとマツダが唯一時価総額で1兆円を切っていること。一般評価は低めなのか?

* * *

以上、国産乗用車メーカーの決算データなどから各社の実力と特徴を探ってきた。

北米一本足打法ながらトヨタ以上の利益率を誇るスバル、新興国に強いことが数字でも立証できた三菱、販売も生産も完全に海外シフトしているようにみえる日産&ホンダなど、各社それぞれの考え方や方法で、生き残りをかけて戦っている様が想像できるのではないだろうか。

各社が個性を出して、日本車の挑戦は続いていく

下のコラムでは、決算の数字で不思議に思ったことを専門家に質問している。読んでいただければ、さらに理解は深まるはずだ。

■トップ自動車アナリストに聞く 中西孝樹先生教えてください!

中西孝樹氏は自動車業界を専門に扱うトップアナリスト。各社の2017年度第3四半期決算の数字をみて、編集部が気になったところをうかがった。

●自動車メーカー7社の平均営業利益率7%(2017年4~12月期)というのはいいのですか、悪いのですか?

上場全企業の平均利益率5.7%(日経データ)を超えていますから、7%はいい数字といえるでしょう。自動車メーカーはここ数年、為替メリットもあって過去最高益を更新していて、利益率は上昇しています。

●そのなかでもスバルは11.9%と突出していいのはなぜですか?

これでも下降気味で、少し前までは17%くらいありました。スバルは事業効率に優れているのです。プラットフォームはSGP(スバルグローバルプラットフォーム)だけでエンジンは大きく3つ、CVTはひとつ。それに主要マーケットは日本とアメリカだけだし、工場も基本的に日米の2カ所だけで、それが100%稼働で回っていますからね。

ここまで高効率なオペレーションは非常に特殊なケースです。スバルは日米でブランド力が高く、そこに向けて出している商品が成功しています。「集中」がうまくいっているわけですね。ただ、今後はEVやPHVも必要になってくるなかで、これからもこのやり方が持続できるとはかぎりません。

●日産は日本国内の販売比率は9.2%と低いのに、なぜ売上高の30%、営業利益の64.4%を日本で稼いでいるのでしょうか?

日本はクルマの保有台数が約8200万台(2017年末)と多く、補修部品で稼げます。また、販売台数の9割以上は海外ですが、日本から完成車を輸出する場合もあるし、海外生産の場合も部品の3割くらいは日本から送っていますので、その金額も入ります。さらに海外の子会社から日本の親会社に支払われるロイヤリティなどもあり、クルマは海外で生産、販売しても日本に利益が出る構造になっているわけです。

つまり、日本の利益の大半は、実際は海外から入ってきているものです。でも、昔から貿易摩擦などいろいろありましたから、日本のメーカーはそれをあまり公表したくないんですね。決算のデータではわからないのですが、我々の計算では日産の場合、利益の6割程度は北米で稼いでいて、日本は15~20%程度と見ています。

なかにしたかき/ナカニシ自動車産業リサーチ代表。一貫して自動車業界の調査を続けてきたトップアナリスト。その知識と経験を生かし、日米の経済誌人気アナリストランキング1位の常連。